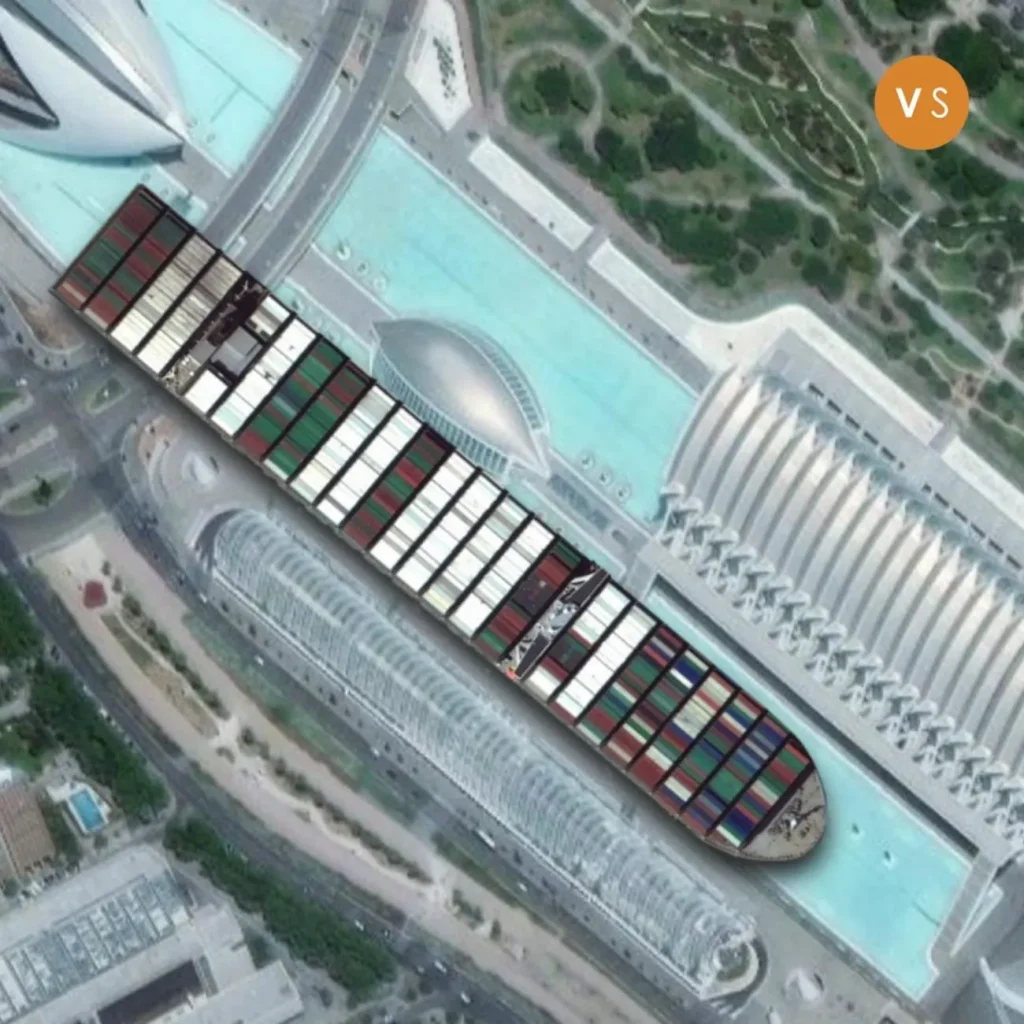

РАННЕЕ ПОДВЕДЕНИЕ ИТОГОВ ВЕЧНОДАННОГО

(что за название такое, прости, Господи?!)

Увы, страхование — не покроет ОСНОВНЫХ УБЫТКОВ.

Извините уж, понимание, что «на Западе страхуется все» — глубоко неправильно.

А теперь — о моем профессиональном стыде и

о моих / НЕ-страховых оценках убытка.

ЭВЕР ГИВЕН – СТЫДНО МНЕ ЗА СТРАХОВАНИЕ

Почему стыдно? Да потому, читатели, что я, возможно, один из первых авторов-страховщиков, попробовавший оценить размер убытка. Посмотрите на интернет – ПОЗОР!

Страховщики ссылаются на ФИТЧ. На Рейтинговое агентство!!! – чтобы понять размер убытка. На Морган Стэнли. На какого-то мелкого брокера.

НИ ОДНОЙ толковой статьи от страховщиков

по поводу Шумного Убытка.

А ПОЧЕМУ?

Да потому, что СТРАХОВАНИЕ СТРАХУЕТ далеко НЕ ВСЕ.

Какие тут самые большие убытки?

(1) Потеря прибыли / доходов от поздней доставки грузов.

Чаще всего, не застрахована.

(2) Потеря дохода Администрации Суэцкого канала.

Возможно, пройдет через P&I – на UK Club.

Размер? 7 дней по 15 млн. – 100 млн. долл.

Но ведь Клуб будет биться до последнего:

Судно не виновато, это порыв ветра!

(3) Повреждение кромки канала.

Восстановление – ну 1 млн.

Тот же маленький экскаватор приедет. Закопает.

(4) Потеря прибыли / фрахта судовладельцами на застрявших судах –

Страхованием не покрывается.

Возможно, попытаются получить с ЭверГрин. С P&I.

Вряд ли выйдет.

(5) Повреждение скоропортящихся продуктов

(а) На ЭверГивене работали рефустановки – скорее всего, повреждения минимальны,

(б) на других застрявших судах – попробуют получить с ЭверГрин, вряд ли получится.

(6) Собственно Общая Авария.

Посмотрите на статьи – удивительное дело.

Кажется, страховщики каско ЭверГивен не покрывают ОА.

Но в любом случае, покрывают-не покрывают – «грузовая доля» ОА будет собрана с большого числа страховщиков грузов. Составит, смотрите мой расчет, от 30 до 100 млн. долл. Для сотен страховых компаний, если не тысяч – убыточек маленький.

(7) Повреждение судна – минимально. Ну, миллион, ну два.

ВСЕ. В сухом остатке, после всего шума:

Общая Авария ОА – на, скажем, 50 млн.,

Претензии Властей Канала – ну, еще 50 млн., и то вряд ли будут кем-то покрыты,

Повреждение скоропортящихся грузов (обычно не застрахованное) –

Еще миллионов 10, не больше.

110 миллионов – распределенных на страховщиков грузов, P&I и, возможно (что ОЧЕНЬ вряд ли ) – страховщиков Администрации Канала.

Знаете, почему никто оценок не дает? А эта сумма выяснится года через 2-4. Нескоро. Потому и не дают. Боятся.

Почти никакие МИЛЛИАРДЫ от «ежедневных потерь мировой торговли в 9 миллиардов долларов» — застрахованы не будут.

Увы. Вот такое оно, наше страхование,

ПОКА – мало, что реально страхующее.

FITCH WIRE

Suez Canal Blockage a Large Loss Event for Global Reinsurers

Mon 29 Mar, 2021 — 06:01 ET

Fitch Ratings-London-29 March 2021: The blocking of the Suez Canal and resulting disruption to global shipping is likely to cause a large loss event for the reinsurance industry, Fitch Ratings says. This event will reduce global reinsurers’ earnings but should not materially affect their credit profiles, while prices for marine reinsurance will rise further as a consequence of the container ship ‘Ever Given’ grounding in the canal.

Canal officials said on 29 March that Ever Given, which has been stuck in the canal since 23 March, had been partially freed and that they hoped traffic along the Suez Canal could resume again within hours. The ultimate losses will depend on how long it takes the salvage company to free the container ship completely and when normal ship traffic can resume, but Fitch estimates losses may easily run into hundreds of millions of euros. Accidents involving large container ships can cause property claims of over USD1 billion, but these are mostly related to salvage. As the Ever Given should still be able to travel once freed, claims related to hull and cargo insurance, including salvage (which will be borne by the shipowner’s hull insurer), should remain significantly below this level.

However, the shipowner’s protection and indemnity club will probably also face claims from the owners of the cargo on the Ever Given and of the other ships that are blocked in the Suez Canal for losses related to perishable goods and supply chain disruptions. In addition, they may face claims from the Suez Canal Authority itself for loss of revenues. According to press reports, more than 300 ships are stuck at either end of the canal. Environmental pollution through spillage of oil or oil products into the canal seems to have been avoided.

A large share of those losses will probably be reinsured by a global panel of reinsurers. In isolation, this large loss event should be neutral to their credit profiles. However, it will add pressure to global reinsurers’ 1H21 earnings – earnings that have already been knocked by catastrophe events such as winter storms in the US and flooding in Australia, as well as by additional coronavirus pandemic-related losses.

Last year, global reinsurers reported heavy declines in earnings due to paid claims and claims reserves related to the coronavirus pandemic. However, underlying performance improved due to significant price increases in non-life primary and reinsurance (see Global Reinsurance Sector Outlook Stable on Hardening Market), and their capital positions remained very strong at end-2020. The sequence of catastrophe events in 2021 will put additional strain on commercial insurance and reinsurance markets, pushing prices even higher in an already hardening market.

The canal blockage therefore does not change our view that communicable disease exclusions in renewed treaties and a hardening market should lead to better results in 2021.

ВСТАВЛЮ СЮДА мой первоначальный пост, написанный через пару дней после инцидента.

Классическая Общая Авария (ОА).

Расходы, понесённые для спасения и судна, и грузов.

Претензия от СПАСАТЕЛЕЙ / Salvors.

То ли только Канал, то ли еще и профспасатели со стороны, не ясно, мне кажется, таковых не было. Еще бы, зачем Каналу упускать добычу?!?

Или разгружать будут и стягивать, или канал рыть и вытягивать.

Страховщики каско контейнеровоза оплатят или все расходы, или только по доле судна (хотя на расчет ее уйдут годы).

Контейнеры в портах назначения арестуют до получения гарантий / ОА бондов от страховщиков груза. Поэтому многие грузополучатели, страхования не имевшие, груз не получат никогда.

Примерный расчет:

Спасатели берут (а) за срочность, (б) более менее в проценте от спасенного имущества.

20,000 конт * 20,000 доллл = 400 млн. по крайней мере. На самом деле в контейнерах часто бывает груза на 50-100 тыс. Если средняя стоимость 50,000 — то это МИЛЛИАРД. Пароход, скажем, 200 млн.

ПО МЕНЬШЕЙ МЕРЕ 10 % — спасателям.

От 600 млн — 60 млн., от 1,200 млн — 120 млн….

А то и больше. Цена вопроса.

Обратно к процедуре. Сюрвееры выяснят причину — или навигационная ошибка, или немореходность судна. Или вообще форс-мажор, действие непреодолимой силы. Порыв ветра, как сейчас объясняют.

Аджастеры (диспашеры по-русски) на основании сюрвея лет пять будут распределять расходы между перевозчиком, фрахтователями и контейнеровладельцами.

Кто-то из них платить не захочет на основании якобы немореходности. Тогда в дело включится P&I (страхование ответственности судовладельца), этот аспект покрывающий.

Да, и если докажут возможность вреда окр. среде, что по фотографиям вряд ли, P&I тоже за это будет отвечать.

Другой аспект: кто-то из судовладельцев может иметь полис потери фрахта в рез. блокирования водной артерии, хотя это дорогой раритет.

Третий аспект: убытки в связи с поздней доставкой скоропортящихся грузов или грузов с определенной датой поставки будут не покрыты / покрыты очень немногими страховщиками. Значит, грузовладельцы попробуют наехать на перевозчика и его P&I. Или, аналогично, на фрахтователей.

В общем, катавасия взаимных претензий и расчетов. Лет 5 — это оптимистический сценарий. Сейчас в английском Верховном Суде медленно разбирается дело по ОА за 2011й год…

Доклад окончил.